Nhiều người khi mới tìm hiểu về đầu tư chứng khoán thường hỏi tôi là: “Đầu tư chứng khoán có lãi không?” và kèm theo đó luôn là một câu hỏi khác tế nhị hơn đại loại như: “Anh lãi bao nhiều phần trăm rồi?” Nội dung bài viết này tôi sẽ giúp bạn hiểu được cơ bản về mức lãi khi đầu tư chứng khoán và đưa ra một kỳ vọng phù hợp cho bạn.

Đầu tư chứng khoán có lãi không?

Đầu tư chứng khoán có lãi không?

Để trả lời nhanh câu hỏi mà bạn đang thắc là đầu tư chứng khoán có lãi hay không, tôi sẽ nói sơ lược về thị trường chứng khoán. Thị trường chứng khoán Việt Nam bắt đầu đi vào hoạt động từ năm 2000. Trong thời gian từ năm 2000 tới nay (Tháng 9/2020), chỉ số VN-Index đã tăng từ mức 100 điểm lên 900 điểm. Điều này có nghĩa là tổng giá trị thị trường của tất cả các cổ phiếu đang niêm yết trên sàn HOSE có giá trị gấp 9 lần giá trị cơ sở ngày 28/7/2000.

Hay nói một cách khác là là thị trường chứng khoán Việt Nam đã mang lại một mức lãi trung bình là 9 lần trong 20 năm đầu tư (chưa tính các khoản cổ tức tiền mặt). Nếu tính theo công thức tính lãi suất kép thì mức lãi này tương đương với mức sinh lời 11,6%/năm (chưa tính các khoản cổ tức tiền mặt, tôi ước chừng trung bình khoảng 2-3%/năm).

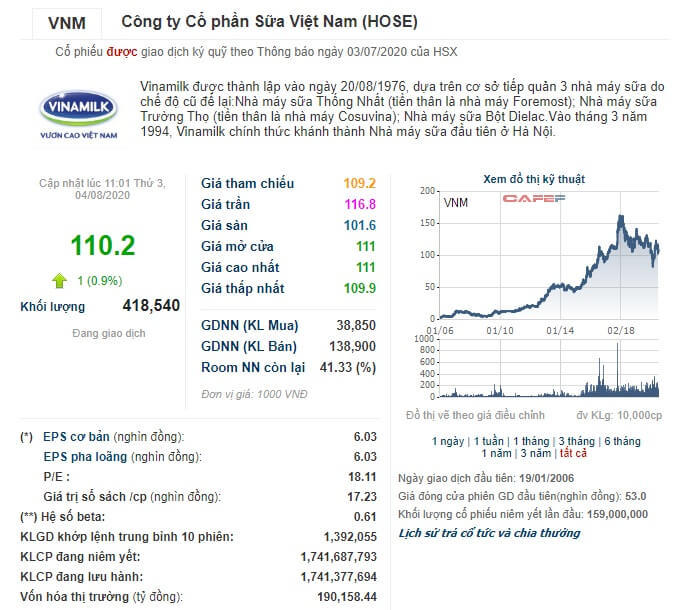

Tuy nhiên, mỗi nhà đầu tư khác nhau với các danh mục cổ phiếu đầu tư khác nhau sẽ có mức sinh lời khác nhau. Có những nhà đầu tư lãi tới 50 lần với cổ phiếu VNM, VCS, MWG, PNJ hay VIC…Ngược lại, cũng có những nhà đầu tư lỗ nặng, thua đau và mất hết vốn liếng vì đã trót dại mua phải các cổ phiếu bong bóng như ROS, GAB…

Nhà đầu tư sở hữu cổ phiếu VNM từ những năm 2005, 2006 có mức lãi vô cùng lớn

Tuy nhiên, đánh giá chung thì tôi có thể trả lời với bạn là phần lớn nhà đầu tư trên thị trường chứng khoán là có lãi. Một số người lãi vô cùng lớn hàng vài chục lần, nhưng cũng có không ít nhà đầu tư thua lỗ nặng và phải rời khỏi thị trường. Phần tiếp theo tôi sẽ nói tiếp về việc bạn nên kỳ vọng như thế nào khi đầu tư.

Nên kỳ vọng lãi bao nhiêu khi đầu tư chứng khoán?

Trong vòng 20 năm qua, thị trường chứng khoán đã mang lại mức sinh lời trung bình khoảng 11,6%. Tuy nhiên, bạn sẽ cần hiểu mức sinh lời này tới từ đâu để có một kỳ vọng phù hợp. Thứ nhất đó là kinh tế tăng trưởng. Khi kinh tế tăng trưởng (mà bản chất là các doanh nghiệp làm ăn có lãi) thì nhà đầu tư là những người được hưởng lợi. Doanh nghiệp tạo ra lợi nhuận thì lợi nhuận này có thể chia cho nhà đầu tư dưới dạng cổ tức, hoặc nó phản ánh vào việc giá cổ phiếu sẽ tăng lên theo thời gian.

Một yếu tố thứ hai cũng phản ánh vào giá cổ phiếu đó là lạm phát. Ngay cả khi kinh tế không tăng trưởng thì giá trị của cổ phiếu cũng sẽ có xu hướng phản ánh nhưng thay đổi của lạm phát. Giả sử bạn sở hữu VN-Index (tức là sở hữu một danh mục cổ phiếu như chỉ số VN-Index) thì khi lạm phát tăng, nó sẽ phản ánh vào doanh thu, chi phí, lợi nhuận của các công ty và gián tiếp tác động lên giá cổ phiếu.

Dĩ nhiên sẽ không có một công thức để tính ra mức sinh lời trung bình của thị trường nhưng trong dài hạn nó sẽ là con số phản ánh đồng thời cả tăng trưởng kinh tế và lạm phát. Ví dụ nếu tăng trưởng kinh tế là 5%/năm và lạm phát là 2%/năm thì trong dài hạn tôi kỳ vọng thị trường chứng khoán sẽ mang lại mức sinh lời trung bình khoảng 7%/năm. Còn trong ngắn hạn thì mọi thứ có thể hoàn toàn khác.

Kỳ vọng lãi bao nhiêu khi đầu tư chứng khoán?

Với việc đầu tư cổ phiếu thì kỳ vọng sinh lời làm thước đo hợp lý cho tất cả các nhà đầu tư sẽ là chỉ số VN-Index. Tăng trưởng/ suy giảm của VN-Index hàng năm là mức sinh lời/ lỗ trung bình của toàn thị trường. Nếu bạn đạt được mức sinh lời cao hơn VN-Index thì có nghĩa là bạn đạt được mức sinh lời cao hơn thị trường. Thị trường chứng khoán sẽ có những năm tăng và những năm giảm, nên chắc chắn sẽ có những năm phần lớn nhà đầu tư trên thị trường đều thua lỗ.

Tuy nhiên, ngay cả những năm thị trường tăng điểm thì vẫn có những nhà đầu tư thua lỗ do cổ phiếu mà nhà đầu tư đó sở hữu giảm giá. Vì vậy, việc lựa chọn danh mục cổ phiếu và mức giá bạn mua vào cực kỳ quan trọng sẽ quyết định tới việc bạn thua lỗ hay có lãi trong đầu tư.

Làm sao để đạt mức sinh lời trung bình?

Hiện nay trên thị trường đã có rất nhiều các quỹ ETF. Những quỹ ETF này là các quỹ đầu tư mô phỏng chỉ số (Exchange Traded Fund) với mục tiêu giúp nhà đầu tư đạt được mức sinh lời trung bình bằng với thị trường. Danh mục và tỷ trọng từng cổ phiếu đầu tư của các quỹ ETF sẽ tương đương/ gần tương đương với danh mục và tỷ trọng của các cổ phiếu trong chỉ số. Ví dụ với chỉ số VN30 thì có các quỹ ETF đầu tư vào 30 cổ phiếu trong danh mục chỉ số VN30.

Nhà đầu tư sở hữu các quỹ ETF có thể coi là những nhà đầu tư đa dạng hóa danh mục nhất thị trường, danh mục quỹ ETF có thể lên tới hàng trăm cổ phiếu (Ví dụ quỹ ETF theo chỉ số S&P 500 ở Mỹ đầu tư vào 500 công ty). Vì vậy mà mức lợi nhuận đạt được của các nhà đầu tư vào quỹ ETF sẽ luôn tiệm cận với mức sinh lời của thị trường.

Làm sao để có mức sinh lời cao hơn thị trường chung?

Trả lời câu hỏi này không hề dễ dàng và tôi cũng đang không ngừng phải học hỏi liên tục để có thể có những kiến thức giúp mình lựa chọn được cổ phiếu tốt, ở mức giá hợp lý. Chắc chắn sẽ không ai có thể chỉ ngay cho bạn cách làm sao để sinh lời được cao hơn thị trường nhưng bạn cần tránh những tư duy ở phần dưới đây để không thua lỗ nặng.

Đừng lao vào chứng khoán để đánh bạc

Thị trường chứng khoán có thể sử dụng như một nơi để đánh bạc vì giá cổ phiếu thay đổi theo ngày. Nhưng những ai lao vào thị trường với tư duy mong muốn làm giàu nhanh chóng thì hầu hết sẽ thất bại và rời khỏi thị trường.

Những nhà đầu tư lao vào thị trường với tư duy đánh bạc sẽ giao dịch mua bán liên tục, và cuối cùng chính thuế phí từ giao dịch sẽ khiến họ có mức sinh lời thua xa mức trung bình của thị trường. Nếu bạn không có thời gian để tìm hiểu về thị trường chứng khoán và đầu tư một cách bài bản thì hãy mua các quỹ chỉ số.

Đừng tham lam sử dụng vay nợ margin

Không ít người sử dụng vay nợ margin để đầu tư cổ phiếu và rất nhiều người đã rơi vào trạng thái “cháy tài khoản”. Kinh nghiệm của tôi là bạn cần bảo toàn vốn trước khi mong mình giàu có và vay nợ margin để mua cổ phiếu là cách không an toàn chút nào khi đầu tư. Giá cổ phiếu có thể biến động vô cùng thất thường, và nợ vay margin có thể khiến cổ phiếu bạn đầu tư bị bán giải chấp gần lúc nó chạm đáy.

Tránh kiểu tư duy ngắn hạn

Tôi không nghĩ là các nhà đầu tư T+ có thể kiếm được nhiều tiền từ thị trường. Doanh nghiệp cần thời gian để kinh doanh và tạo ra lợi nhuận. Bạn mua bán cổ phiếu trong thời gian ngắn thì lãi/lỗ từ đầu tư sẽ không phải dựa vào việc doanh nghiệp tạo ra lợi nhuận. Phần lớn các nhà đầu tư thành công trên thị trường chứng khoán đều sẽ khuyên bạn có một cái nhìn dài hạn khi đầu tư cổ phiếu.

Hy vọng nội dung bài viết này đã giúp bạn hiểu được một chút về thị trường và hiểu được đầu tư chứng khoán có lãi không và có một kỳ vọng phù hợp khi gia nhập thị trường chứng khoán.