Thời gian gần đây, lãi suất tiền gửi tiết kiệm ngân hàng liên tục sụt giảm. Chính vì thế mà nhiều bạn hỏi mình cách đầu tư trái phiếu doanh nghiệp. Nội dung bài viết này mình sẽ hướng dẫn bạn cách mua đầu tư trái phiếu doanh nghiệp và các thông tin liên quan bạn cần lưu ý khi đầu tư.

Trái phiếu doanh nghiệp là gì?

Trái phiếu doanh nghiệp thực ra cũng khá giống trái phiếu chính phủ (khái niệm có thể bạn đã từng nghe qua). Trái phiếu là một công cụ nợ, tức là khi doanh nghiệp phát hành trái phiếu và bạn mua trái phiếu doanh nghiệp thì bạn trở thành chủ nợ của doanh nghiệp. Tùy vào từng đợt phát hành và uy tín của bên phát hành, trái phiếu doanh nghiệp có thể có tài sản đảm bảo hoặc không.

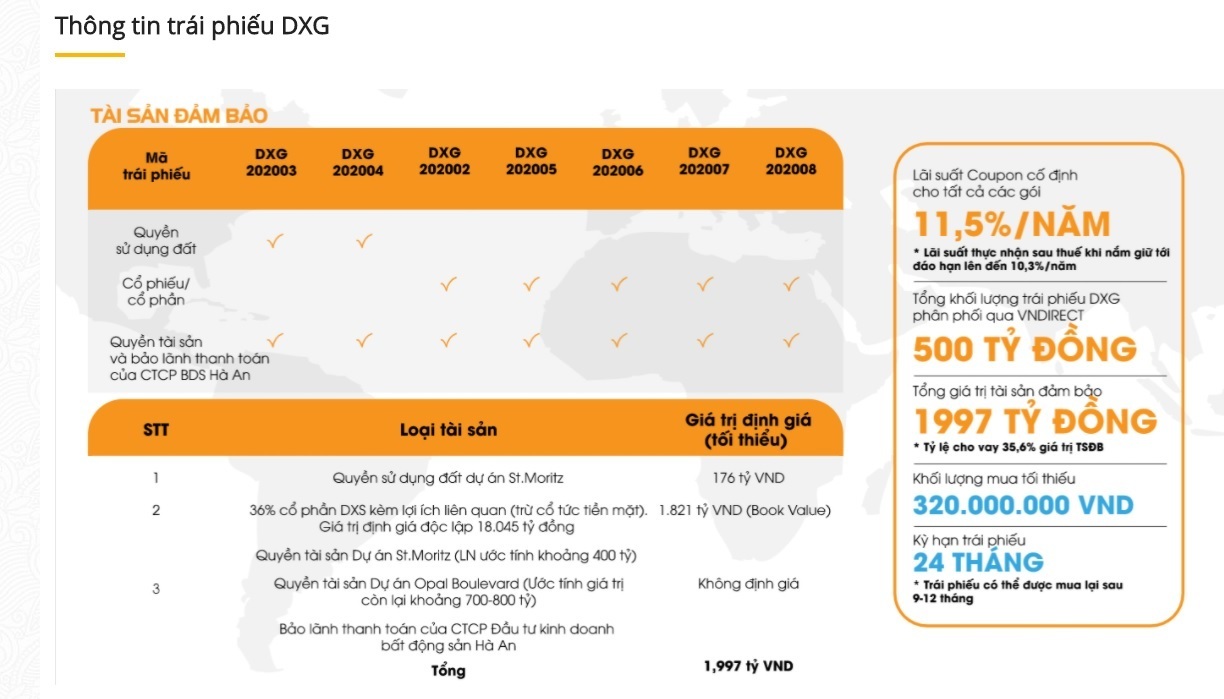

Với các doanh nghiệp bất động sản, phần lớn trái phiếu đều có tài sản đảm bảo (có thể bằng chính dự án họ đang phát triển). Ngược lại, các tổ chức ngân hàng khi phát hành trái phiếu thường không có tài sản đảm bảo nhưng trái phiếu ngân hàng luôn rất an toàn vì ngân hàng là các tổ chức tài chính phải tuân thủ nhiều quy định nghiêm ngặt của pháp luật.

Nhiều bạn quan tâm trái phiếu ngân hàng vì thực ra trái phiếu ngân hàng rất uy tín, an toàn không kém gì so với tiền gửi tiết kiệm. Tuy nhiên, trái phiếu ngân hàng thì thường lãi suất không có nhiều khác biệt so với lãi tiền gửi tiết kiệm cùng kỳ hạn. Với ngân hàng thì tôi thường thấy các loại chứng chỉ tiền gửi ghi danh (với số tiền từ vài trăm triệu tới tiền tỷ) thường có lãi suất khá tốt mà bạn cũng có thể cân nhắc khi có nhu cầu đầu tư.

Lý do doanh nghiệp phát hành trái phiếu

Mục đích của các doanh nghiệp khi phát hành trái phiếu là để huy động vốn. Đặc biệt trong những lĩnh vực đòi hỏi vốn đầu tư lớn như các dự án bất động sản với vốn đầu tư thường từ vài trăm lên đến nhiều nghìn tỷ đồng. Doanh nghiệp bất động sản thường xuyên vay ngân hàng để làm các dự án. Bên cạnh vay ngân hàng, họ cũng tích cực phát hành trái phiếu để huy động vốn cho các dự án.

Các ngân hàng thường có nhiều yêu cầu chặt chẽ về tài sản thế chấp đối với doanh nghiệp khi huy động vốn, vì vậy đôi khi doanh nghiệp có thể không đáp ứng được đầy đủ các yêu cầu của ngân hàng. Ngoài ra, lĩnh vực bất động sản là lĩnh vực có hệ số rủi ro cao hơn cho vay các lĩnh vực khác nên ngân hàng thường yêu cầu lãi suất cho vay bất động sản cao hơn. Chính vì thế, nhiều doanh nghiệp bất động sản chọn huy động vốn thông qua trái phiếu (với lãi suất thấp hơn) để tiết kiệm chi phí.

Cách đầu tư trái phiếu như thế nào?

Trước đây thị trường trái phiếu thường chỉ có các ngân hàng, tổ chức tài chính lớn tham gia vì giá trị của mỗi giao dịch thường lớn. Tuy nhiên, những năm gần đây với sự tham gia tích cực của các ngân hàng và công ty chứng khoán, trái phiếu doanh nghiệp đang ngày càng dễ dàng tiếp cận hơn đối với nhà đầu tư cá nhân.

Hiện nay, trái phiếu doanh nghiệp thường được chào bán tới các nhà đầu tư cá nhân thông qua các công ty chứng khoán hoặc qua các ngân hàng thương mại. Có hai hình thức đầu tư trái phiếu, một là bạn đầu tư trực tiếp hai là đầu tư thông qua các quỹ trái phiếu trên thị trường.

Đầu tư thông qua các quỹ trái phiếu

Trên thị trường có rất nhiều quỹ đầu tư trái phiếu mà bạn có thể cân nhắc tham gia. Ưu điểm đầu tư thông qua các quỹ trái phiếu là tiền đầu tư của bạn sẽ được các tổ chức tài chính chuyên nghiệp quản lý, bên cạnh đó mức độ phân tán rủi ro cao hơn vì tiền của bạn sẽ được các quỹ đầu tư phân bổ vào nhiều loại trái phiếu khác nhau. Do đó, rủi ro so với mua trái phiếu của một doanh nghiệp đơn lẻ giảm đi.

Bên cạnh đó, đầu tư trái phiếu thông qua các quỹ đầu tư không yêu cầu vốn đầu tư lớn. Với chỉ một vài triệu đồng là bạn đã có thể bắt đầu đầu tư, và có thể gửi thêm tiền vào quỹ định kỳ/ hoặc khi bạn có tiền nhàn rỗi.

Quỹ đầu tư trái phiếu TCBS

Nhược điểm của đầu tư trái phiếu thông qua các quỹ đầu tư là sẽ có phí quản lý, bên cạnh đó có thể có thêm các loại phí khi giao dịch trái phiếu. Và vì vậy, lợi suất đầu tư sẽ có xu hướng thấp hơn so với lợi suất đầu tư trực tiếp.

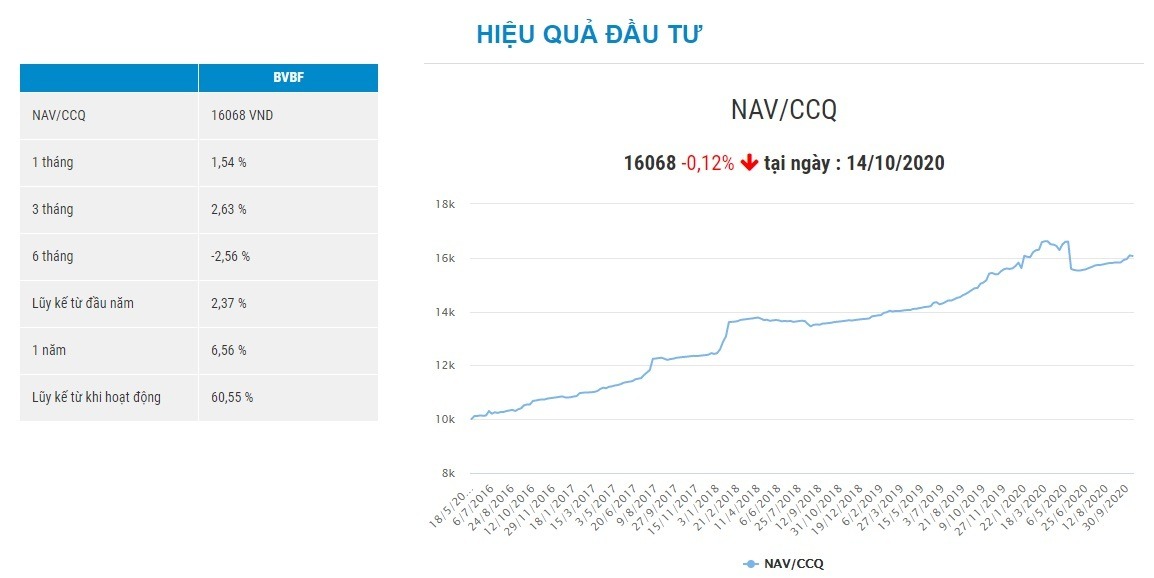

Nhìn chung, lợi suất khi đầu tư trái phiếu thường tương đối ổn định. Ví dụ như quỹ trái phiếu Bảo Việt từ khi hoạt động (năm 2016) tới nay đã mang lại lợi suất đầu tư lũy kế hơn 60% cho các nhà đầu tư.

Lưu ý gì khi đầu tư trái phiếu thông qua các quỹ mở

Tất cả các nội dung liên quan tới quỹ đầu mở trái phiếu, bạn có thể tìm đọc trong Bản cáo bạch của quỹ. Nội dung Bản cáo bạch sẽ giúp bạn hiểu về nguyên tắc hoạt động, nguyên tắc đầu tư và các loại phí khi đầu tư vào quỹ đầu mở đó. Ví dụ đối với quỹ trái phiếu TCBF bạn có thể tham khảo: Tại đây

Tự đầu tư trái phiếu

Đầu tư trái phiếu trực tiếp là bạn mua trái phiếu của các doanh nghiệp phát hành trái phiếu. Thường việc mua này được thực hiện thông qua các ngân hàng, tổ chức tài chính, hoặc các công ty chứng khoán. Đây là những đối tác phân phối trái phiếu từ nhà phát hành sang các nhà đầu tư cá nhân.

Vai trò của các ngân hàng, tổ chức tài chính hay các công ty chứng khoán này vô cùng quan trọng. Vì họ là những tổ chức lớn, uy tín nên quá trình chọn lọc trái phiếu để đầu tư họ đã sàng lọc cẩn thận tránh làm việc với các doanh nghiệp rủi ro. Trái phiếu mua qua các công ty chứng khoán, ngân hàng thường là trái phiếu của các tổ chức uy tín.

Ngoài ra, trên thị trường còn có nhiều doanh nghiệp tự quảng cáo và bán sản phẩm trái phiếu của mình trực tiếp tới các nhà đầu tư với cam kết lãi suất khủng, nhận lãi hàng tháng. Những trường hợp như thế bạn nên rất thận trọng vì có không ít nhà đầu tư đã bị lừa đảo, mua trái phiếu những sau này không đòi nợ được.

Mua trái phiếu online qua các công ty chứng khoán

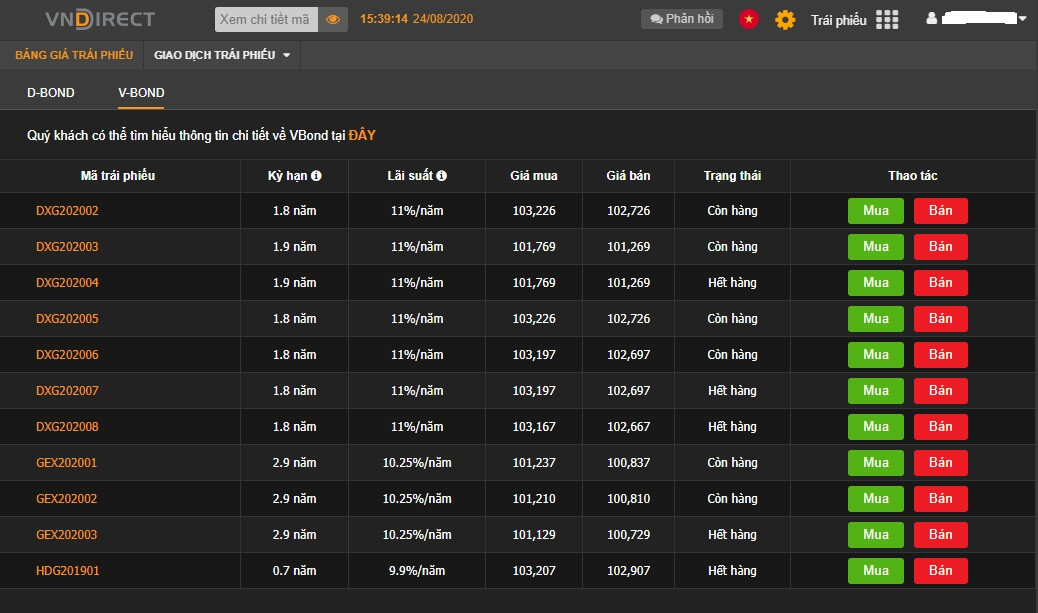

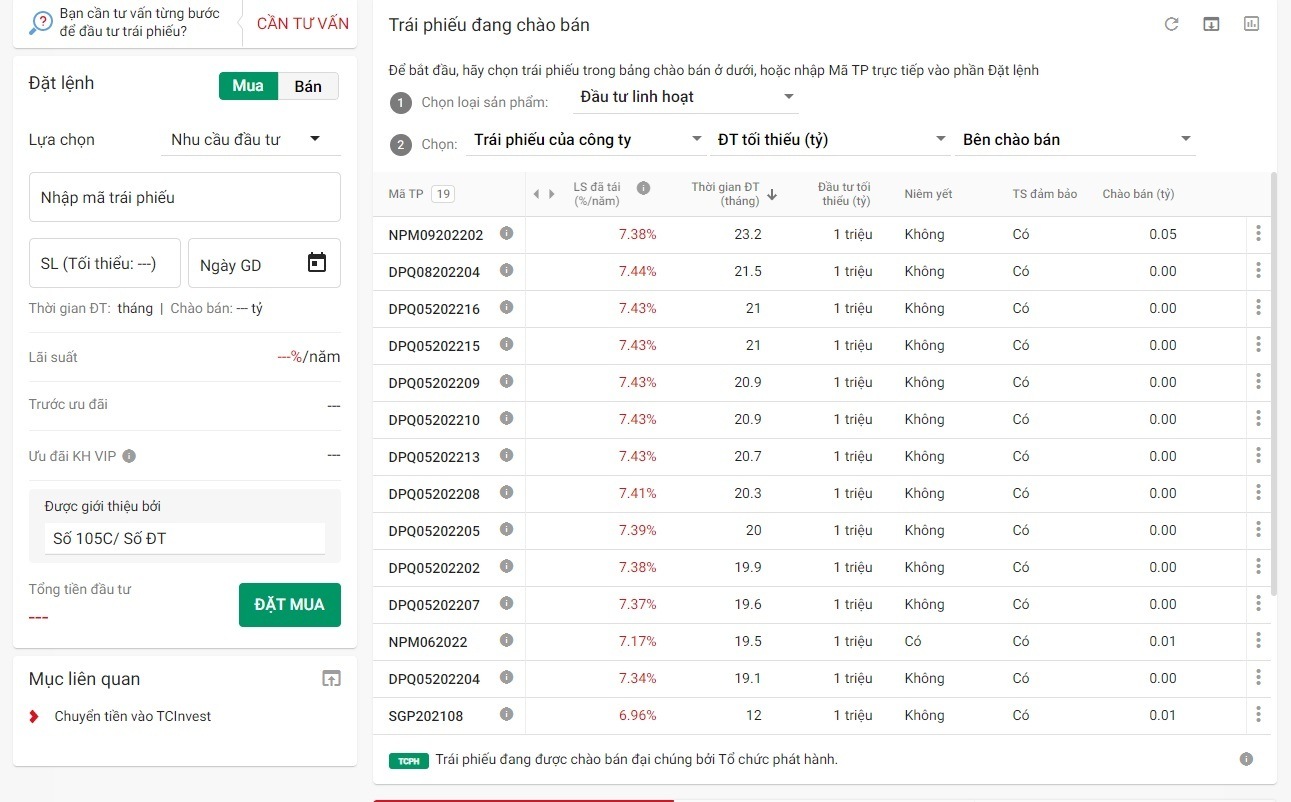

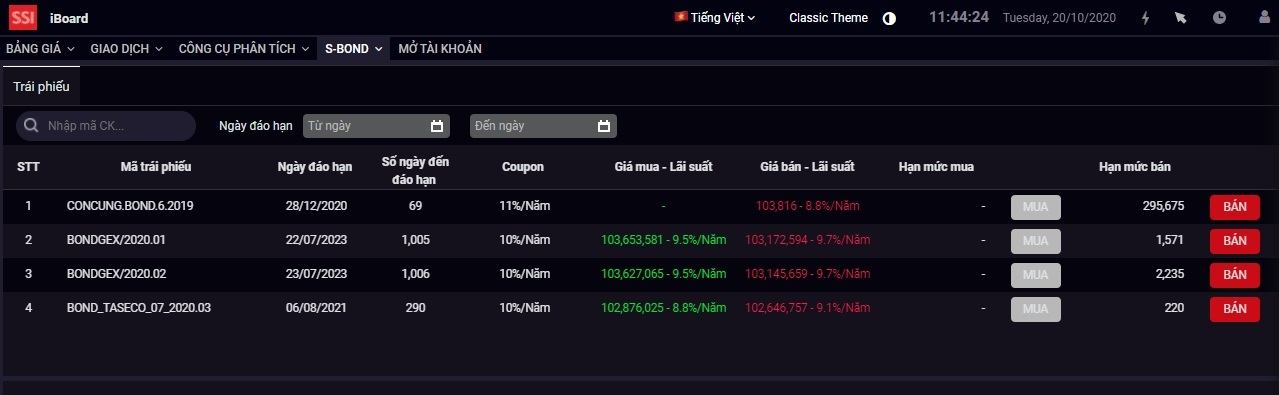

Các công ty chứng khoán thường có trang website giao dịch mua bán trái phiếu. Để mua trái phiếu online, bạn chỉ cần mở tài khoản chứng khoán tại các công ty chứng khoán là có thể tham khảo các loại trái phiếu trước khi đầu tư. Hiện nay, rất nhiều công ty chứng khoán đã hỗ trợ mở tài khoản chứng khoán online. Ví dụ như bảng giá dưới đây là những bảng giá giao dịch trái phiếu trực tuyến tại VNDirect, SSI, TCBS.

Bảng giá trái phiếu tại VNDirect

Bảng giá trái phiếu đang giao dịch tại TCBS

Đầu tư trái phiếu qua SSI

Sau khi mở tài khoản chứng khoán là bạn có thể xem, tham khảo các loại trái phiếu hiện đang được các công ty chứng khoán chào bán. Trái phiếu hiện chưa có một sàn giao dịch tập trung như cổ phiếu nên mỗi công ty chứng khoán, mỗi tổ chức tài chính sẽ chào bán các loại trái phiếu khác nhau.

Tùy loại trái phiếu và bên phân phối trái phiếu, bạn có thể đầu tư trái phiếu từ khoảng vài triệu đồng tới hàng trăm triệu/ tỉ đồng. Đầu tư trực tiếp thông thường sẽ yêu cầu số vốn đầu tư lớn hơn so với mua chứng chỉ quỹ của các quỹ trái phiếu.

Lưu ý khi đầu tư trái phiếu

Bạn có thể lựa chọn đầu tư trái phiếu thông qua các quỹ trái phiếu và để dành thời gian làm các công việc khác. Còn với trường hợp bạn đầu tư trái phiếu trực tiếp thì công việc nghiên cứu trước khi đầu tư luôn rất quan trọng.

Nghiên cứu cẩn thận về tổ chức phát hành

Uy tín và tình hình tài chính của tổ chức phát hành đóng vai trò quan trọng quyết định tới rủi ro khi bạn đầu tư trái phiếu. Ít nhất, bạn hãy đọc các báo cáo tài chính, báo cáo thường niên của công ty phát hành trái phiếu để tìm hiểu về tình hình tài chính, kinh doanh của họ những năm gần đây. Hãy đặc biệt tránh các tổ chức phát hành trái phiếu dụ đầu tư với lãi cao mà không thông tin cụ thể mục đích phát hành trái phiếu và gì và tiền thu từ phát hành sẽ được đầu tư vào đâu.

Hãy cẩn thận với các công ty đã có quá nhiều nợ vay. Những doanh nghiệp có quá nhiều khoản nợ vay ngân hàng có thể tìm cách phát hành trái phiếu không có tài sản đảm bảo cho các nhà đầu tư cá nhân. Những khoản đầu tư như thế vô cùng rủi ro.

Nghiên cứu tài sản đảm bảo

Nếu trái phiếu có tài sản đảm bảo, bạn hãy nghiên cứu về hình thức, loại tài sản đảm bảo cho trái phiếu. Việc đánh giá giá trị tài sản đảm bảo sẽ tương đối khó khăn với nhà đầu tư cá nhân. Tuy nhiên, bạn có thể yêu cầu tổ chức phát hành/ bên phân phối trái phiếu cung cấp thêm các thông tin cụ thể về tài sản đảm đảm.

Tính thanh khoản của trái phiếu

Nhiều nhà đầu tư thường lo lắng về tính thanh khoản của trái phiếu. Với các trái phiếu được phân phối qua các công ty chứng khoán thì các công ty chứng khoán thường sẽ là những người tạo lập thị trường mua/bán các loại trái phiếu đó. Với trái phiếu có tính thanh khoản thì bạn có thể thoái vốn trong trường hợp bạn cần bán trái phiếu để lấy tiền cho các nhu cầu đột xuất khác.

Thuế TNCN

Lãi từ đầu tư trái phiếu sẽ chịu thuế thu nhập cá nhân 5%. Vì vậy khi cân nhắc trái phiếu để đầu tư bạn cần tính toán rõ ràng xem lãi mình nhận về (sau thuế) là bao nhiêu để còn so sánh với các kênh đầu tư khác hay so sánh với tiền gửi tiết kiệm ngân hàng.